新着案件

- 売却情報に配食サービス会社を追加しました。

- 売却情報にミネラルウォーター製造事業を追加しました。

- 売却情報に中古車輸出商社を追加しました。

- 売却情報に注文住宅建築業を追加しました。

- 売却情報に社会保険労務士事業を追加しました。

最新のM&A売却希望案件

| 会社売却No. | 1972101 |

| 業種 | 配食サービス会社 |

| 所在地 | 東京23区 |

| 業績情報 | 年商6,000万円、オーナー利益1,000万円 |

| 希望売却額 | 応相談 |

| 会社売却方法 | 株式譲渡 |

| 状況 | 詳細情報入手済み |

| コメント | ・ストック型ビジネスで安定した収益がある ・個人顧客が多く比較的営業が容易 ・配達はバイクで行う近距離の配達エリア ・業績は右肩上がり ・譲渡理由はオーナーの家庭の事情 |

| お問い合わせ | |

| 関連リンク |

【飲食業関連の会社売却情報】 ■会社売却No.1569601 業種:弁当ケータリング事業(弁当宅配)、所在地:首都圏、業績情報:年商1.5億円程度、利益1000万円程度 【成約実績例】 【関連情報】 |

最新のM&A買収希望案件

| 情報No. | 19288011 |

| 買収希望業種 | 観光バス会社・旅行会社 |

| 買収予算 | 応相談 |

| 希望地域 | 首都圏 |

| その他条件等 | 観光バス会社・旅行会社の買収を検討しています。 |

| お問い合わせ | この案件へのお問い合わせ |

M&Aコンサルタントの視点・論点

小規模から中規模M&Aの話題など、中小企業のM&Aについてお届けします。

M&A ニュース

- 日本ビーンズ、豆腐最大手の相模屋食料に豆腐・大豆加工食品製造事業を譲渡

- 長野県飯綱町が投資会社にいいづなリゾートスキー場らを売却

- 食品スーパーの「スーパーみなとや」がマエダに株式譲渡へ

- あわ家惣兵衛が発行済全株式を21LADY連結子会社である洋菓子のヒロタに譲渡

- 東芝が子会社の東芝クライアントソリューションの株式をシャープへ譲渡

- 米国・医療機器メーカーHeart Sync, Inc.が、主力事業の医療用電極分野をNISSHA株式会社へ資産譲渡

- 玩具販売大手のトイザラスがアジア事業を売却へ

- ベネッセホールディングスがオンライン英会話サービスのぐんぐんの株式追加取得

- センティニー・サニタリーウエアズが株式をLIXILに売却

- Alta Forest Products LLCが伊藤忠に株式を譲渡

業界別のM&A/会社売却

サービス業

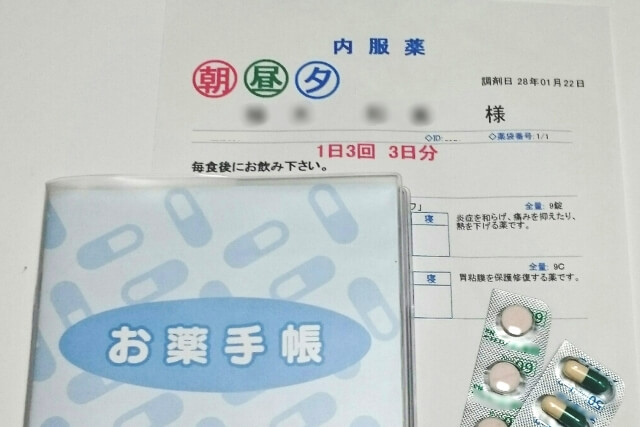

医療・介護業

不動産業

|

不動産業のM&A/会社売却 主として不動産の売買、交換、賃貸、管理及び、売買・交換・賃貸の代理等行う。そのうち、自ら開発、分譲を行うものはデベロッパーと呼ばれる。 |

|

不動産仲介業のM&A/会社売却 宅地建物取引業。宅地や建物(建物の一部を含む)の売買、交換または貸借の代理、仲介、斡旋行為を業務として行う営業。 |

小売業

飲食業

運輸業

建設業

卸売業

製造業

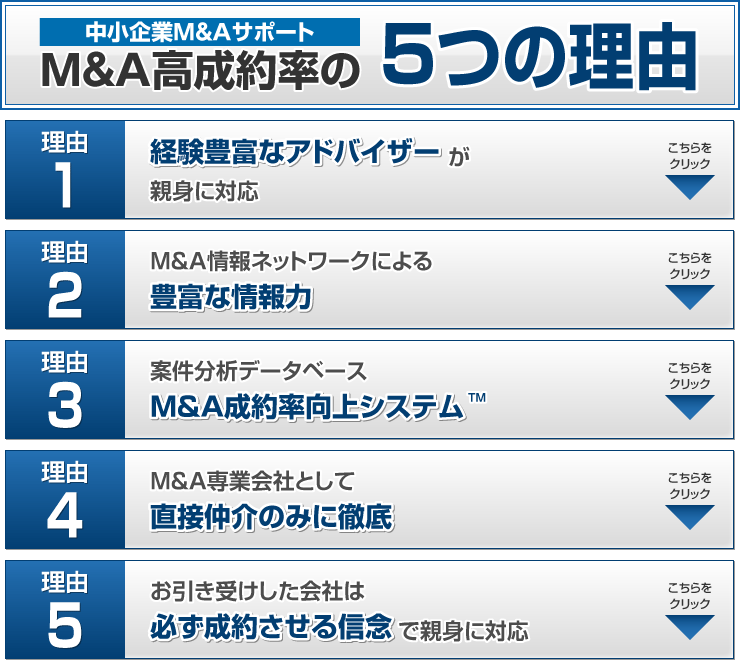

中小企業の M&A 成約率実績 No.1「重視するのは成約数ではなく、成約率」です

中小企業の会社譲渡を検討している経営者が重視するのは、

- 「実際に当社は成約できるのか?」

- 「いくらくらいで売れるのか?」

- 「期間はどれくらいかかるのか?」

- 「従業員の雇用は守られるのか?」

- 「自社と合った良い相手に譲りたい」

などが多いと思います。 このようなお考えの方に中小企業 M&A サポートは喜んでいただけるよう、日々研鑽を重ねております。

M&A の中身について考えたとき、「従業員や取引先」、「蓄積されたノウハウ」、「経営者や株主」などが重要な要素となります。

つまり、中小企業の M&A の大部分は、「人」と「努力」である、と弊社は考えています。心血を注いで経営してきた会社を譲渡する、弊社は経営者や企業にとって最も重要な局面でサポートするという自覚と自負を持ってコンサルティングをおこなっております。

中小企業の M&A は経営者と弊社の共同作業です

会社売却を決意したとき、M&A を初めて経験される方がほとんどの為「経営者たる自分が一人で対応していかなければならない」と、初めての大きな険しい山を一人で登らなければならないかのようにお考えの方もいらっしゃいます。

M&A を活用して会社譲渡をしようと思うと、初めての大きな険しい山を一人で登らなければならないような不安や、本当にうまくいくのだろうかという疑問が湧くかもしれません。

弊社は、いわばガイド役として、ご依頼者様をサポートいたします。

また、M&A はご依頼者様と弊社との共同作業です。会社譲渡の様々な場面で瞬時の判断や的確な対応力が求められる為、密にコミュニケーションを取る必要があり、担当のアドバイザーとご依頼者様との信頼関係がとても重要となります。

弊社は、経営者様との信頼関係を築き、売り手様・買い手様双方にとってプラスになる M&A を推進して参ります。

成約までやり抜くという強い志を持って中小企業の M&A を推進します

これまで、多くのオーナー経営者のハッピーリタイアをサポートしてまいりましたが、会社譲渡が成就するか否かで、ご依頼者様の状況は大きく変わってまいります。

また、M&A 成功要因のひとつに、売り手オーナー様ご自身の「必ず成約させる」という強い志も必要です。M&A ではご依頼者様と弊社アドバイザーとの二人三脚で進んでいくようなところがあります。諸問題を一つ一つクリアし、成約に結び付けるには、ご依頼者様や売り手様の「必ず成約させる」という強い意志も、弊社アドバイザーにとりましては困難に立ち向かう強い力となります。